Embora o preço do Bitcoin (BTC) tenha se recuperado desde as mínimas de março, chegando a quase US$ 28.900, a crise que causou a queda inicial ainda preocupa o mercado.

O fechamento da rede SEN, do banco Silvergate, e da Signet, do banco Signature no início de março, expôs o mercado de criptomoedas a riscos de baixa liquidez, o que vai de encontro ao famoso ditado do meio financeiro “liquidity is king” (ou “liquidez é tudo”, em tradução livre).

A baixa liquidez em torno de um ativo leva a ineficiências do mercado, onde os traders perdem dinheiro devido a eventos como ordens fracas, slippage e spreads maiores. Também pode causar séria volatilidade e impedir investidores sofisticados de fazer negócios.

A chefe de pesquisa da Kaiko, Clara Medalie, disse ao Decrypt que a situação atual é “muito perigosa” e pode se manifestar em uma enorme volatilidade de preços em ambas as direções.

“Uma queda na liquidez certamente ajuda os traders a subir, mas sempre há sempre um lado negativo. No momento em que a pressão de compra diminui, tudo pode acontecer com o preço”, disse Medalie

Crise de liquidez do bitcoin

A crise de liquidez se manifestou pela primeira vez com uma queda de US$ 200 milhões em 1% de profundidade de mercado depois que a rede SEN de Silvergate foi fechada, conforme identificado na última nota de pesquisa da Kaiko. A profundidade do mercado (ou ‘market depth’, em inglês) se refere a uma lista em tempo real de todas as ordens de compra e venda em fila.

A profundidade de mercado de 1% é calculada somando os lances e pedidos dentro de 1% do preço médio das 10 principais criptomoedas. Se a profundidade do mercado for suficiente e os livros de pedidos estiverem lotados em torno do preço de mercado, isso reduz a volatilidade.

Nos casos do Bitcoin e Ethereum, a profundidade do mercado caiu 16,12% e 17,64%, respectivamente, em relação aos níveis de abertura mensal. O analista da Kaiko, Conor Ryder, escreveu que “atualmente estamos em nosso nível mais baixo de liquidez nos mercados BTC em 10 meses, ainda mais baixo do que após o FTX”.

A crise de liquidez também está causando ineficiências, como alta slippage e spreads maiores. O par BTC-USD, da corretora Coinbase, exibe atualmente uma slippage quase três vezes maior do que no início de março.

Slippage refere-se ao preço pelo qual uma ordem é colocada e o preço final uma vez que a ordem é realmente executada. Em ambientes de baixa liquidez, a diferença entre essas duas ordens pode ser muito maior do que o normal.

O par com maior liquidez do mercado cripto, BTC-USDT, na Binance, também sofreu um golpe depois que a corretora encerrou seu programa de taxa zero.

Como resultado, a liquidez do par se esgotou em 70%, à medida que os formadores de mercado se mudaram para ‘pastos mais verdes’.

Essas condições dissuadiram os formadores de mercado e os day traders sofisticados de fazer negócios devido aos custos adicionais incorridos devido às ineficiências do mercado, piorando o ambiente de baixa liquidez.

A participação de mercado de dólares e stablecoins também mudou drasticamente, com os volumes de stablecoin em exchanges centralizadas (CEXs) subindo de 77% para 95% em pouco mais de um ano.

A tendência acelerou rapidamente após o fechamento das redes bancárias que atendiam o setor cripto.

Embora a mudança para pares de negociação de stablecoin não crie um problema para investidores de médio a pequeno porte, pode se tornar um problema para traders mais sofisticados.

Medalie explicou que as redes de USD são essenciais para os traders, que são obrigados a liquidar suas trades diariamente.

“Stablecoins não são ideais do ponto de vista do gerenciamento de risco, especialmente para liquidar no final do dia ou da semana”, disse ela. “Mas se os bancos fecham e não processam transações, as stablecoins são a próxima melhor alternativa”, concluiu.

*Traduzido com autorização do Decrypt.

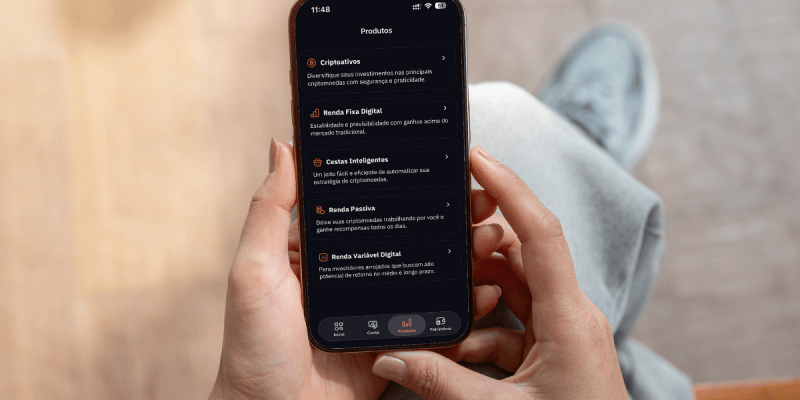

- Não perca dinheiro. No Mercado Bitcoin, você pode fazer staking de Ethereum de maneira segura e simples. Abra sua conta agora e comece a ganhar recompensas sobre seus investimentos em criptomoedas